پس از شکست بانک سیلیکون ولی (SVB)، تعداد زیادی از آمریکایی ها شروع به درک خطرات بانکداری با ذخایر کسری کرده اند. گزارش ها نشان می دهد که SVB پس از تلاش مشتریان برای برداشت 42 میلیارد دلار از بانک در روز پنج شنبه، دچار یک افت بانکی قابل توجهی شد. در زیر نگاهی به بانکداری با ذخایر کسری چیست و چرا این عمل میتواند منجر به بیثباتی اقتصادی شود.

تاریخچه و خطرات بانکداری با ذخایر کسری در ایالات متحده

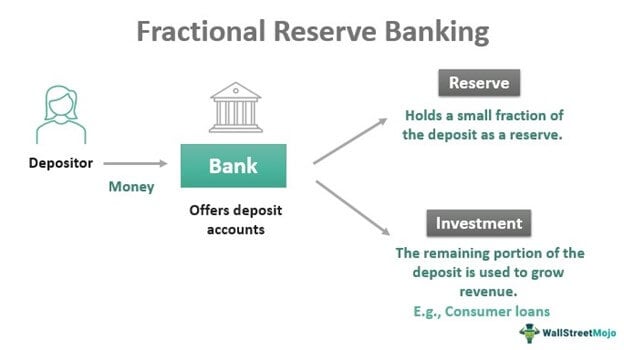

برای دهه ها، مردم دارند هشدار داد در مورد خطرات بانکداری با ذخایر کسری و مصیبت اخیر بانک سیلیکون ولی (SVB) توجه مجدد را به این موضوع جلب کرده است. اساساً، بانکداری با ذخایر کسری یک سیستم مدیریت بانکی است که تنها بخشی از سپرده های بانکی را در اختیار دارد و بقیه وجوه سرمایه گذاری شده یا به وام گیرندگان وام داده می شود. بانکداری با ذخایر کسری (FRB) تقریباً در همه کشورهای جهان عمل می کند و در ایالات متحده در طول قرن نوزدهم به طور گسترده ای برجسته شد. قبل از این زمان، بانک ها با ذخایر کامل فعالیت می کردند، به این معنی که 19 درصد وجوه سپرده گذاران خود را ذخیره می کردند.

با این حال، وجود دارد بحث قابل توجهی در مورد اینکه آیا وام دهی کسری این روزها رخ می دهد یا خیر، با برخی فرض می شود که وجوه و وام های سرمایه گذاری شده به سادگی از روی هوا چاپ می شوند. این استدلال از یک مقاله بانک انگلستان به نام "ایجاد پول در اقتصاد مدرن" اغلب برای از بین بردن افسانه های مرتبط با بانکداری مدرن استفاده می شود. اقتصاددان رابرت مورفی در مورد این اسطوره های ادعایی بحث می کند فصل 12 کتاب او با عنوان "درک مکانیک پول".

عمل FRB پس از تصویب قانون بانکداری ملی در سال 1863، که سیستم منشور بانکی آمریکا را ایجاد کرد، به طور قابل توجهی گسترش یافت. در اوایل دهه 1900، روش ذخیره کسری شروع به نشان دادن ترک هایی با ورشکستگی های گاه به گاه بانک کرد و بحران های مالی. اینها پس از جنگ جهانی اول برجستهتر شدند و پرداختهای بانکی که در فیلم محبوب «این یک زندگی شگفتانگیز است» برجستهتر شد، در آن زمان رایج شد. برای رفع این وضعیت، گروهی از بانکداران به نام «تراست پول» یا «خانه مورگان» مشغول به کار با بوروکرات های ایالات متحده به ایجاد سیستم فدرال رزرو

پس از مشکلات بیشتر با ذخایر کسری، افسردگی بزرگ شروع شدو رئیس جمهور ایالات متحده فرانکلین دی. روزولت قانون بانکداری 1933 را برای بازگرداندن اعتماد به سیستم آغاز کرد. شرکت بیمه سپرده فدرال (FDIC) نیز ایجاد شد که برای سپرده گذارانی که 250,000 دلار یا کمتر در یک موسسه بانکی دارند بیمه می کند. از آن زمان، رواج بانکداری با ذخایر کسری همچنان در قرن بیستم در ایالات متحده محبوبیت یافت و امروزه شکل غالب بانکداری باقی مانده است. علیرغم محبوبیت و استفاده گسترده، بانکداری با ذخایر کسری هنوز یک تهدید قابل توجه برای اقتصاد است.

تاریخچه محدودیت های سپرده FDIC. pic.twitter.com/e0q1NkzW6n

- لین آلدن (LynAldenContact) مارس 12، 2023

La بزرگترین مشکل با بانکداری با ذخایر کسری، تهدید یک بانکداری است، زیرا بانک ها تنها کسری از سپرده ها را در اختیار دارند. اگر تعداد زیادی از سپرده گذاران به طور همزمان سپرده های خود را پس بگیرند، بانک ممکن است پول نقد کافی برای پاسخگویی به این مطالبات را نداشته باشد. این به نوبه خود باعث ایجاد بحران نقدینگی می شود زیرا بانک نمی تواند از سپرده گذاران دلجویی کند و ممکن است مجبور به انجام تعهدات خود شود. یک عملیات بانکی می تواند باعث وحشت در میان سایر سپرده گذاران بانکی در مکان های دیگر شود. هراس بزرگ می تواند اثر موجی در کل سیستم مالی داشته باشد که منجر به بی ثباتی اقتصادی و بالقوه ایجاد یک بحران مالی گسترده تر شود.

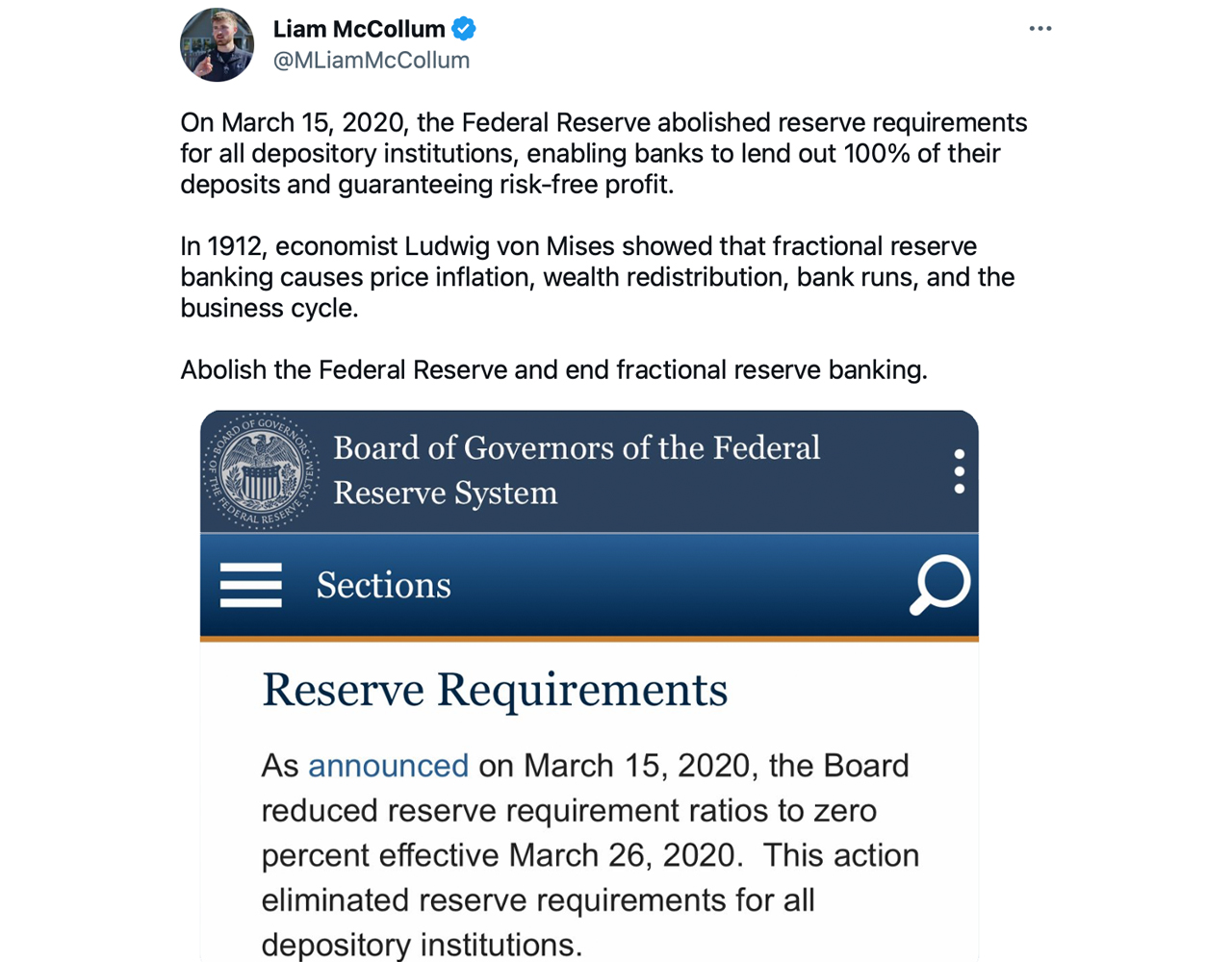

بنابراین به آن بانکداری ذخیره کسری می گویند

"کسری چیست؟"

«قبلاً 10 درصد بود. اما اکنون 0 است pic.twitter.com/iBbH6yxDXn

- foobar (@ 0xfoobar) مارس 12، 2023

بانکداری الکترونیک و سرعت اطلاعات می تواند خطر سرایت مالی را تقویت کند

در فیلم «این یک زندگی شگفتانگیز است»، خبر ورشکستگی مانند آتشسوزی در شهر پخش شد، اما اخبار بانکی این روزها به دلیل چندین عامل مرتبط با پیشرفت فناوری و سرعت اطلاعات، میتواند بسیار سریعتر باشد. اول، اینترنت انتشار سریع اطلاعات را آسانتر کرد و اخبار مربوط به بیثباتی مالی یک بانک را میتوان به سرعت از طریق رسانههای اجتماعی، وبسایتهای خبری و دیگر پلتفرمهای آنلاین منتشر کرد.

بانکداری ذخیره کسری، به خصوص در عصر اینترنت و رسانه های اجتماعی، کار نمی کند.

اطلاعات و ترس خیلی سریع پخش می شود که یک نهاد نمی تواند واکنش نشان دهد.

آنچه قبلاً هفته ها طول می کشد چند دقیقه طول می کشد.

یک موسسه ضعیف می تواند در عرض چند ساعت افشا شود و سقوط کند.

- گرگ تمام خیابانها (scottmelker) مارس 12، 2023

دوم اینکه بانکداری الکترونیکی تراکنش ها را سریعتر کرده است و افرادی که می خواهند برداشت کنند می توانند بدون مراجعه فیزیکی به شعبه این کار را انجام دهند. سرعت بانکداری آنلاین میتواند منجر به اجرای سریعتر و گستردهتر یک بانک شود، اگر سپردهگذاران متوجه شوند که خطر در دسترس نبودن وجوه آنها وجود دارد.

در نهایت، و شاید مهمترین بخش تفاوت های امروزی، به هم پیوستگی سیستم مالی جهانی است به این معنی که بانکی که در یک کشور اداره می شود می تواند به سرعت به مناطق دیگر سرایت کند. سرعت اطلاعات، بانکداری الکترونیک و سیستم مالی متصل به خوبی میتواند منجر به اثر سرایت سریعتر و گستردهتر نسبت به گذشته شود. در حالی که پیشرفتهای فناوری بانکداری را بسیار کارآمدتر و آسانتر کرده است، این طرحها پتانسیل سرایت مالی و سرعت اجرای بانک را افزایش دادهاند.

فریب و "امواج حباب های اعتباری با اندک کسری ذخیره"

همانطور که قبلا ذکر شد، بسیاری از ناظران بازار، تحلیلگران، و اقتصاددانان مشهور در مورد مسائل مربوط به بانکداری ذخیره کسری هشدار داده اند. حتی خالق بیت کوین، ساتوشی ناکاموتو، در مورد خطرات موجود در بیت کوین نوشت کاغذ سفید منی: «باید به بانک مرکزی اعتماد کرد تا ارز را تحقیر نکند، اما تاریخچه ارزهای فیات پر از نقض این اعتماد است. ناکاموتو نوشت: باید به بانکها اعتماد کرد که پول ما را نگه میدارند و آن را به صورت الکترونیکی منتقل میکنند، اما آنها آنها را در امواج حبابهای اعتباری وام میدهند. این بیانیه خطر مرتبط با بانکداری ذخایر کسری را برجسته میکند، جایی که بانکها پول بیشتری نسبت به ذخایر وام میدهند.

موری روتباردیک اقتصاددان و آزادی خواه اتریشی، منتقد شدید بانکداری ذخیره کسری بود. روتبارد زمانی گفت: «بانکداری با ذخایر کسری ذاتاً کلاهبرداری است و اگر دولت به آن یارانه و امتیاز نمی داد، مدت زیادی نمی توانست وجود داشته باشد». این اقتصاددان اتریشی معتقد بود که سیستم ذخیره کسری متکی بر فریب است و بانک ها یک توسعه مصنوعی اعتبار ایجاد می کنند که می تواند منجر به رونق اقتصادی و به دنبال آن رکود شود. رکود بزرگ در سال 2008 یادآور خطرات بانکداری ذخایر کسری بود و در همان سالی بود که بیت کوین به عنوان جایگزینی برای بانکداری سنتی معرفی شد که به اعتماد موسسات متمرکز متکی نیست.

خیلی عجیب است که چگونه آمریکا ناگهان از خواب بیدار شد و متوجه شد که بانکداری ذخایر کسری چیست

- Erik Voorhees (ErikVoorhees) مارس 12، 2023

مشکلات SVB نشان داده است که مردم چیزهای زیادی برای یادگیری در مورد این مسائل و در مورد بانکداری کسری به طور کلی دارند. در حال حاضر، برخی از آمریکایی ها هستند فراخوانی از فدرال رزرو برای نجات بانک سیلیکون ولی، به این امید که دولت فدرال برای کمک وارد عمل شود. با این حال، حتی اگر فدرال رزرو در مورد SVB نجات پیدا کند، خطرات بانکداری ذخایر کسری همچنان وجود دارد، و بسیاری از شکست SVB به عنوان مثالی استفاده می کنند که چرا نباید به سیستم بانکی که به این شیوه عمل می کند اعتماد کرد.

به نظر شما افراد و موسسات مالی باید چه اقداماتی را برای آماده شدن و کاهش تهدید احتمالی سرایت مالی در چشمانداز دیجیتالی امروزی که به سرعت در حال تحول است، انجام دهند؟ نظرات خود را در بخش نظرات زیر به اشتراک بگذارید.

اعتبار تصویر: Shutterstock، Pixabay، Wiki Commons، Wall Street Mojo، It's a Wonderful Life، توییتر

سلب مسئولیت: این مقاله فقط برای اهداف اطلاعاتی است. این یک پیشنهاد مستقیم یا درخواست پیشنهادی برای خرید یا فروش یا توصیه یا تأیید هر محصول ، خدمات یا شرکت نیست. Bitcoin.com مشاوره سرمایه گذاری ، مالیاتی ، حقوقی یا حسابداری ارائه نمی دهد. نه شرکت و نه مؤلف مسئولیت مستقیم یا غیرمستقیم در قبال هرگونه خسارت و خسارت ایجاد شده یا ادعا شده در اثر استفاده یا اتکاء به هرگونه محتوا ، کالاها یا خدمات ذکر شده در این مقاله ایجاد کرده اند.

منبع: https://news.bitcoin.com/silicon-valley-bank-failure-highlights-hangers-of-fractional-reserve-banking/