هوا غلیظ از حدس و گمان است. بیت کوین، پرچمدار قلمرو ارزهای دیجیتال، در پرتگاه تحول تاریخی ایستاده است.

به نظر میرسد که بازی در حال تغییر است و غولهای مالی مانند BlackRock، Fidelity، و Ark Invest که برای تأیید SEC برای ETFهای بیتکوین به ثبت رسیدهاند، در حال تغییر است. اما آیا همه چیز از اینجا آفتاب و رنگین کمان است؟

در حالی که تصویب میتواند موجی از پول سازمانی را ایجاد کند، نگرانیهای فزایندهای وجود دارد که میتواند منجر به ظهور «بیتکوین کاغذی» شود و به طور بالقوه بازار بیتکوین را از ماهیت غیرمتمرکز آن دور کند.

صعودی فوری: راهپیمایی برای پول نهادی

گذشته پر نوسان بیت کوین شاهد تلاش آن برای پذیرش جریان اصلی بوده است. با این حال، ثبت ETF های بیت کوین توسط غول های مالی به شدت نشان دهنده آینده ای با ثبات تر است. سر و صدای خوش بینانه ای در بازار وجود دارد، نه تنها به دلیل این پرونده ها، بلکه به این دلیل که این پیشنهادات ادعا می کنند نگرانی های SEC در مورد تقلب و دستکاری بازار را برطرف می کنند.

اگر SEC به این ETF ها چراغ سبز نشان دهد، ما به دنبال سیل بالقوه ای از سرمایه گذاری نهادی هستیم که می تواند بیت کوین را به بالاترین سطح خیره کننده جدید برساند.

از نظر تأثیر بازار، این تحولات در حال حاضر چرخ را به حرکت درآورده است، با افزایش بیش از 20 درصدی بیت کوین که به مرز 35,000 دلار نزدیک شده است. با پیشبینی میلیاردها جریان ورودی، صحبتهایی در مورد افزایش بیت کوین به بیش از 145,000 دلار وجود دارد.

نگرانی درازمدت: ظهور «بیت کوین کاغذی»

با این حال، ایجاد ETF بیتکوین نقطهای خطر تولد «بیتکوین کاغذی» را نیز به همراه دارد که نشاندهنده مالکیت واقعی بیتکوین بدون نیاز به نگهداری فیزیکی از سکههای دیجیتال است.

این می تواند نشان دهنده یک تغییر تکتونیکی در نحوه معامله، مدیریت و درک بیت کوین باشد. مانند ETF های طلا که اغلب به صورت نقدی و نه دارایی های فیزیکی تسویه می شوند، ETF های بیت کوین نقطه ای می توانند شرط بندی روی قیمت بیت کوین را بدون داشتن دارایی برای سرمایه گذاران آسان تر کنند.

اگر بیت کوین کاغذی به دست بیاورد، ممکن است شکافی بین عرضه و تقاضای واقعی ایجاد شود که به طور بالقوه به ETF ها اجازه می دهد تا کشف قیمت را کنترل کنند و اخلاق غیرمتمرکز بیت کوین را مختل کند. با توجه به سرمایهگذاری بیشتر مردم در بیتکوین کاغذی به جای دارایی واقعی، این نگرانی وجود دارد که عرضه بیتکوین بتواند برای تامین منافع نهادهای مالی بزرگتر دستکاری شود.

با این حال، هنگام بررسی آخرین پرونده BlackRock برای برنامه بیت کوین لحظه ای خود، به نظر نمی رسد که BlackRock بتواند بیت کوین کاغذی را بدون نگهداری دارایی اصلی منتشر کند.

بروشور بیان می کند که تراست بیت کوین واقعی را نزد یک متولی ذخیره می کند. بیت کوین ها در حساب های ذخیره سازی و معاملاتی "سرد" (آفلاین) نگهداری می شوند. هنگامی که سهام جدید منتشر می شود، باید توسط مقدار متناظری از بیت کوین که به حساب های Trust سپرده می شود، پشتیبانی شود.

در دفترچه اعلام شده است

«هیچ سهمی صادر نمیشود مگر اینکه نگهبان بیتکوین یا کارگزار پرایم، مقدار بیت کوین مربوطه را به حساب Trust اختصاص داده باشد».

ارزش سهام بر اساس شاخص قیمت بیت کوین، قیمت بیت کوین واقعی توسط Trust را دنبال می کند. تراست باید هزینه ها و هزینه ها را بپردازد، به این معنی که باید برخی از دارایی های بیت کوین خود را به صورت دوره ای بفروشد. با این حال، تعداد سهام ثابت می ماند و مقدار بیت کوین پشتوانه هر سهم را کاهش می دهد.

بنابراین، بر اساس توضیحات در دفترچه، به نظر نمیرسد که بلک راک این سهام را بدون نگه داشتن داراییهای اصلی بیت کوین برای حمایت از آنها منتشر کند. سهام نشان دهنده منافع مالکیت مستقیم در Trust است که به طور مستقیم مالک بیت کوین است.

پارادوکس نقدینگی

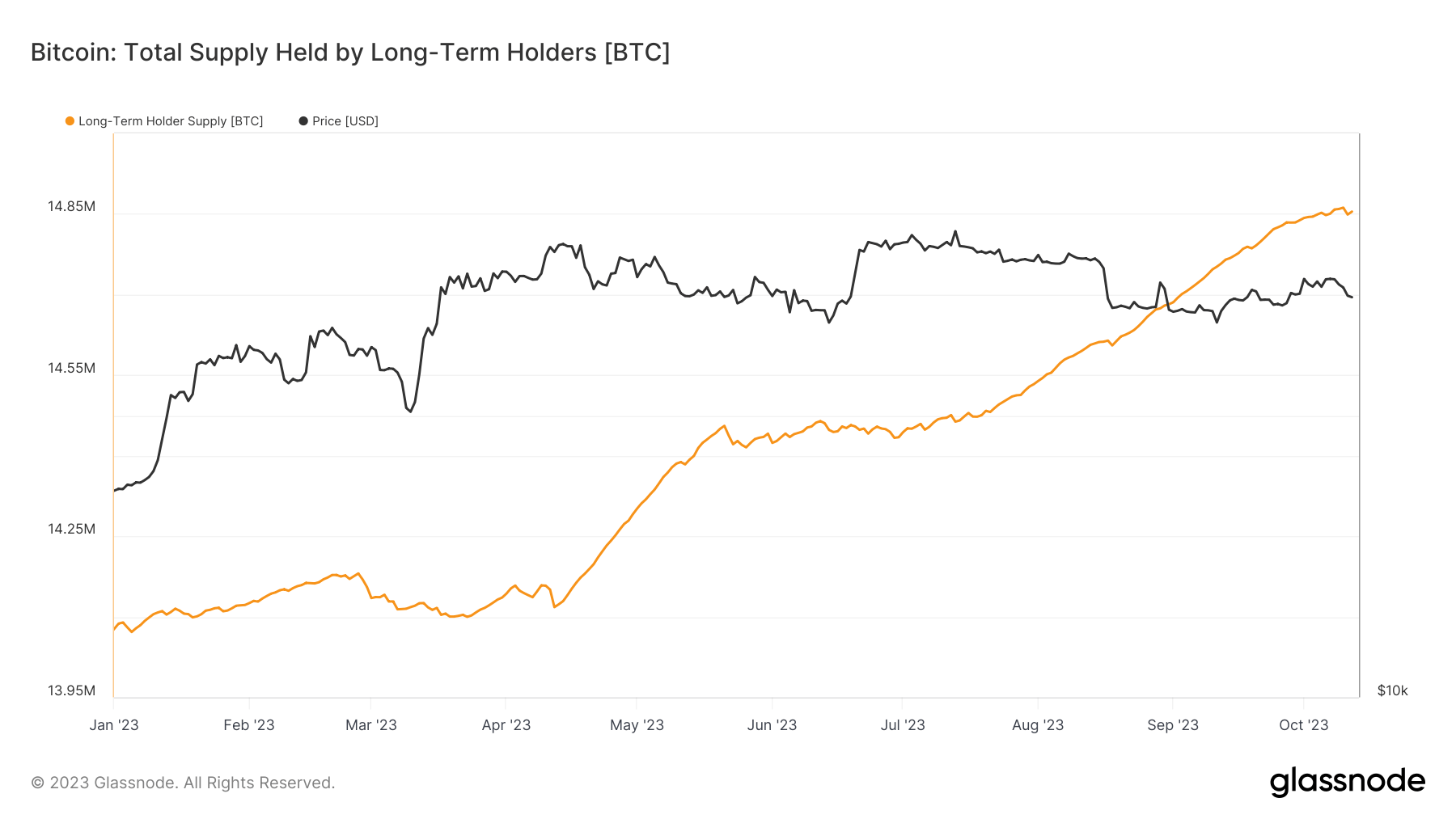

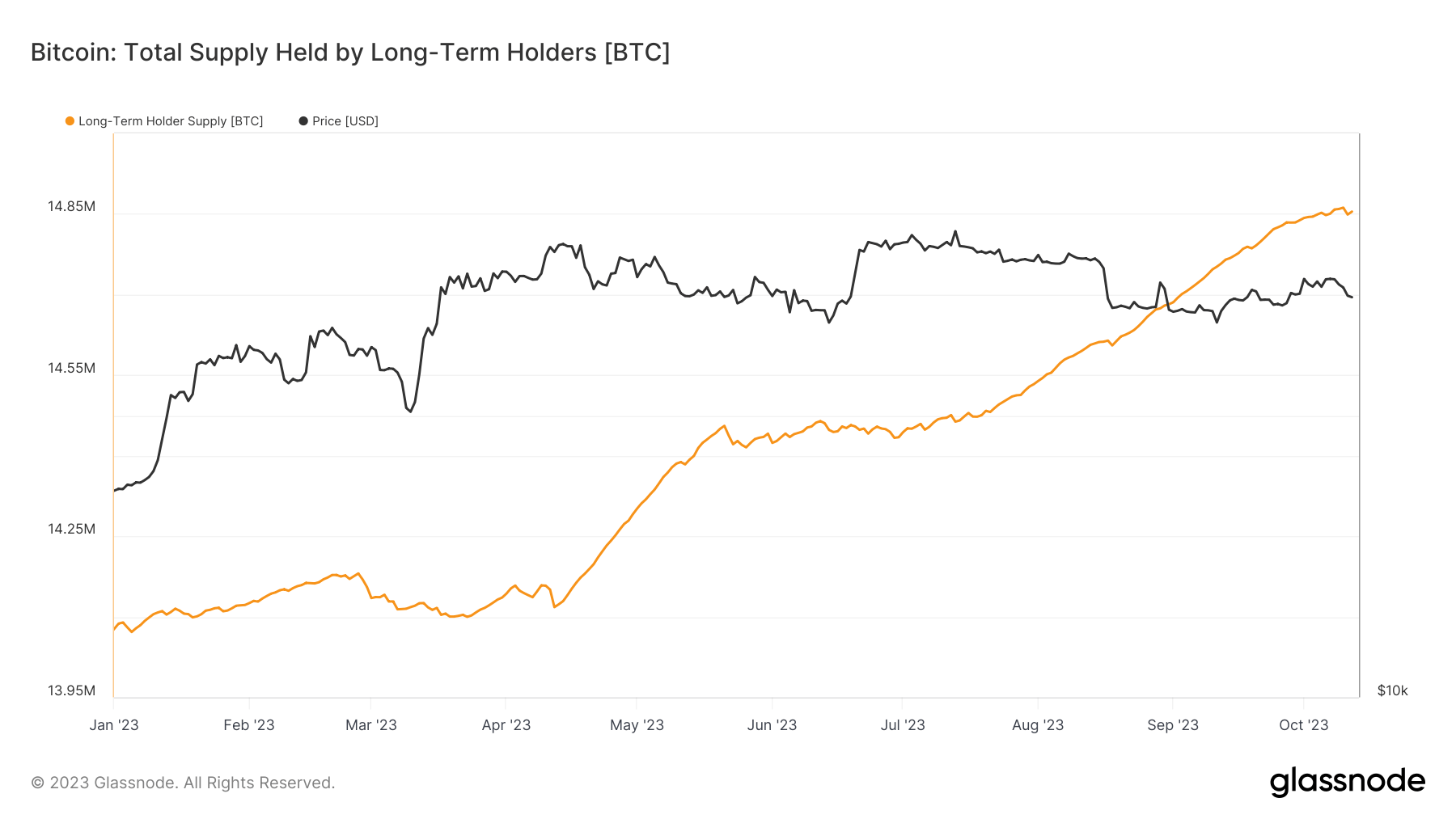

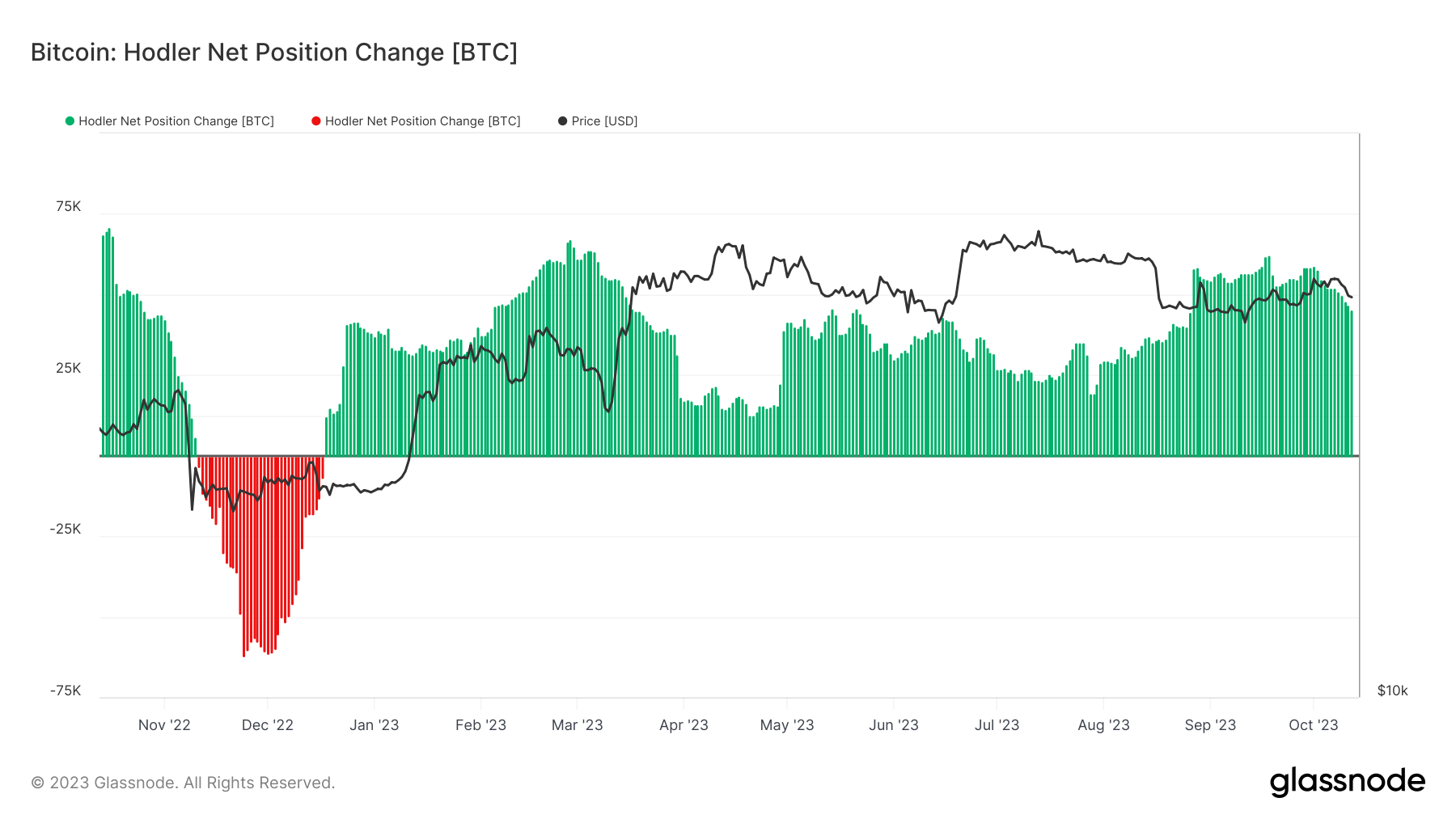

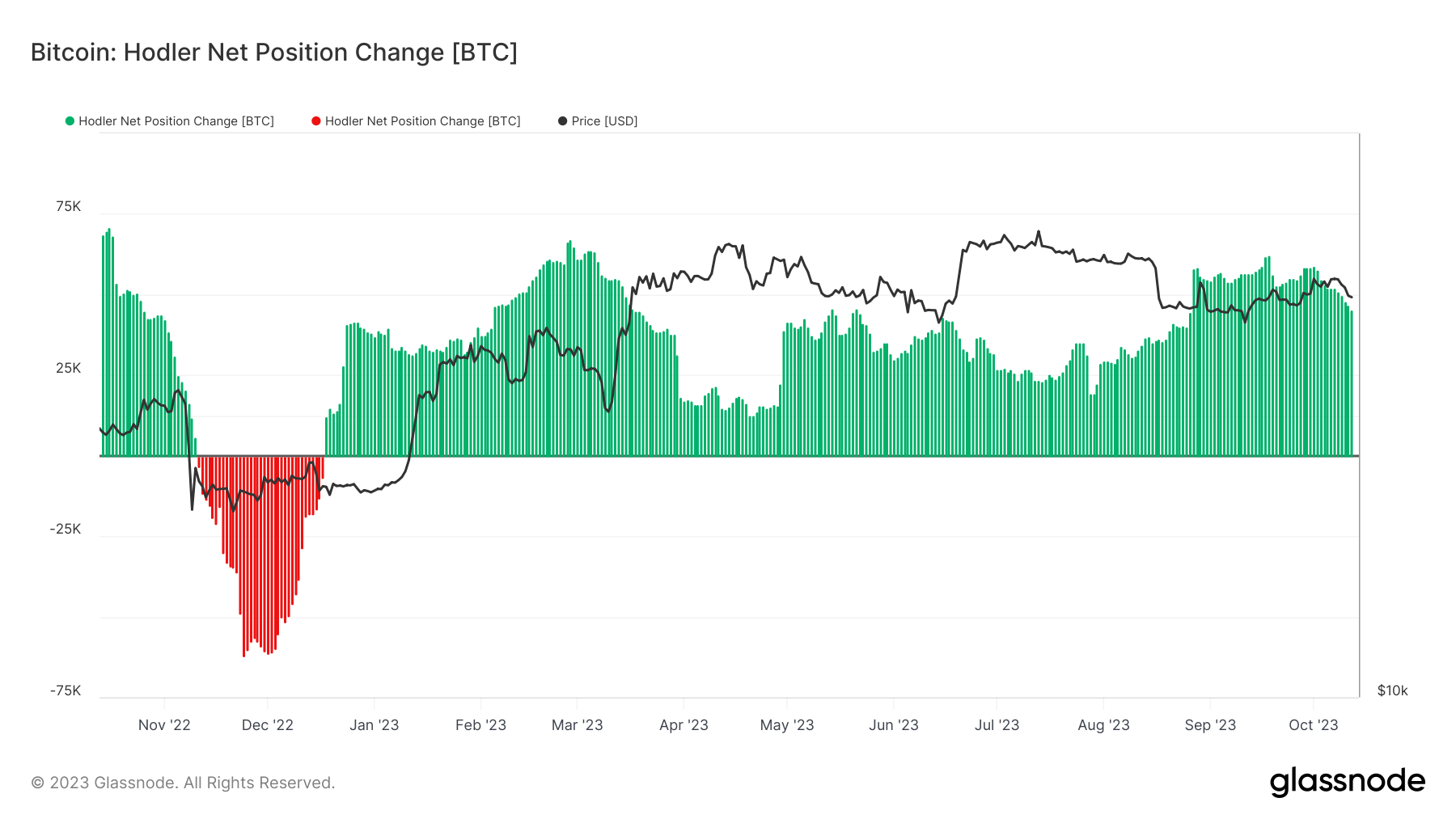

علاوه بر این، در حالی که ETF های بیت کوین ممکن است نوید افزایش نقدینگی را بدهند، فراموش نکنیم که بیش از 76 درصد بیت کوین موجود توسط دارندگان بلندمدت در حساب هایی نگهداری می شود که بیش از 155 روز معامله نکرده اند.

رواج «هدرلینگ» نشاندهنده انعطافپذیری خاصی است، اما به چالشهای نقدینگی موجود نیز اشاره میکند. هجوم بیتکوین کاغذی میتواند این مسائل نقدینگی را اغراقآمیز کند و بازار را برای تازهواردها و دارندگان فعلی که ممکن است بخواهند بفروشند کمتر در دسترس قرار دهد.

این ذخیره عظیم بیت کوین غیرفعال نه تنها بر اعتماد بلندمدت این دارندگان بلکه بر چالش نقدینگی عملی موجود در بازار نیز تأکید می کند.

پدیده "هودلینگ" هم قدرت و هم آسیب پذیری را نشان می دهد. از یک طرف، نشان دهنده اعتقاد سرمایه گذاران به آینده بیت کوین است، به طور بالقوه قیمت ها را تثبیت می کند و به عنوان محافظی در برابر نوسانات بازار عمل می کند.

از سوی دیگر، این نشان می دهد که بخش قابل توجهی از عرضه بیت کوین برای همه مقاصد خارج از بازار است. این یک محیط عرضه فشرده ایجاد می کند و ورود سرمایه گذاران جدید و خروج دارندگان فعلی را بدون ایجاد نوسانات قابل توجه قیمت چالش برانگیزتر می کند.

«بیتکوین کاغذی» را در این معادله وارد کنید، و پویایی نقدینگی میتواند حتی پیچیدهتر باشد. اگر بخش بزرگی از مشارکت بازار به سمت تجارت بیت کوین کاغذی از طریق ETF ها سوق پیدا کند، ممکن است در موقعیت متناقضی قرار بگیریم.

در حالی که این ETF ها می توانند جذابیت نقدینگی افزایش یافته را در سطح ارائه دهند، می توانند به طور همزمان چالش های نقدینگی موجود در بازار واقعی بیت کوین را تشدید کنند.

چرا؟

از آنجا که بیت کوین کاغذی بلافاصله نیازی به خرید بیت کوین واقعی ندارد، و به طور بالقوه باعث قطع ارتباط بین معیارهای عرضه و تقاضا می شود. این می تواند بازاری دوشاخه ایجاد کند - مایع روی کاغذ اما در واقعیت به طور فزاینده نقدینگی ندارد - که هم برای تازه واردان که به دنبال خرید هستند و هم برای دارندگان فعلی که به دنبال فروش هستند، چالش هایی ایجاد می کند.

آیا بلک راک می تواند بیت کوین کاغذی را بدون نگهداری دارایی اصلی منتشر کند؟

در دفترچه BlackRock، من نتوانستم جزئیاتی را در مورد تاخیر زمانی بین خرید سهام و خرید بیت کوین شناسایی کنم. با این حال، نشان می دهد که بیت کوین قبل از انتشار سهام خریداری می شود:

«تراست سهام را فقط در بلوکهایی به نام «سبدها» صادر و بازخرید میکند.

فقط "شرکت کنندگان مجاز" می توانند سبدها را خریداری یا بازخرید کنند. برای ایجاد یک سبد، یک شرکت کننده مجاز بیت کوین مربوطه را در ازای سهام در Trust سپرده گذاری می کند.

این بدان معناست که بلک راک باید قبل از انتشار سهام جدید برای یک شرکت کننده مجاز، بیت کوین کافی را در اختیار داشته باشد. به نظر نمی رسد این دفترچه مکانیزمی را برای انتشار سهام قبل از خرید بیت کوین توضیح دهد.

با این حال، دفترچه تمام جزئیات عملیاتی را ارائه نمی کند. بنابراین، در حالی که نشان می دهد سهام تنها پس از دریافت بیت کوین منتشر می شود، ممکن است در عمل کمی تاخیر وجود داشته باشد.

بنابراین، در حالی که ETF های بیت کوین نوید افزایش نقدینگی را می دهند، روند غالب «هدرلینگ» و هجوم احتمالی بیت کوین کاغذی چشم انداز متفاوتی را ایجاد می کند. این می تواند منجر به بازاری شود که به نظر نقد می رسد، اما مملو از چالش های اساسی است که آن را برای سرمایه گذاران متقاعد کننده و خائنانه می کند.

درس هایی از افزایش ETF طلا

وقتی آینده ETF های بیت کوین را در نظر می گیریم، مسیر ETF های طلا یک مطالعه موردی روشن را ارائه می دهد. ETF های طلا که در سال 2003 معرفی شدند، نحوه دسترسی سرمایه گذاران به این ذخیره سنتی ارزش را متحول کردند. آنها مزیت های فراوانی مانند کارایی هزینه، افزایش شفافیت و افزایش نقدینگی را به ارمغان آوردند و به طور موثر سرمایه گذاری طلا را دموکراتیک کردند.

بیایید به اعداد نگاه کنیم تا تاثیر را بهتر درک کنیم. میانگین حجم معاملات روزانه طلا در سال 2023 به 139 میلیارد دلار می رسد که تا حدی به دلیل نقدینگی و دسترسی ارائه شده توسط ETF های طلا، آن را به یکی از نقدشونده ترین دارایی های جهان تبدیل می کند.

علاوه بر این، قیمت طلا انعطاف پذیری نشان داد و در سه ماهه سوم 3.7 تنها 3 درصد کاهش یافت اما نسبت به سال قبل 2022 درصد افزایش یافت. این پویایی ها نشان می دهد که ETF ها می توانند سرمایه گذاری قابل توجهی را جذب کنند، حتی زمانی که دارایی اساسی با باد مخالف بازار مواجه است.

پس این چه معنایی برای بیت کوین می تواند داشته باشد؟ اگر ETF های بیت کوین تایید شوند و بتوانند حتی کسری از موفقیت ETF های طلا را تکرار کنند، می توانیم شاهد جریان سرمایه گذاری نهادی و خرده فروشی در مقیاسی باشیم که قبلاً در بازار ارز دیجیتال دیده نشده بود. با توجه به اینکه ETF های طلا حجم معاملات روزانه را به صدها میلیارد می دهند و بیت کوین در حال حاضر حدود 23 میلیارد دلار در روز معامله می شود، ETF های بیت کوین به طور مشابه می توانند کاتالیزوری برای حجم عظیم و جریان ورودی سرمایه باشند.

با این حال، تفاوت اصلی در اینجا در ارزش بازار و نقدینگی موجود است. طلا برای قرن ها معامله شده است و ارزش بازار آن به تریلیون ها می رسد، در حالی که بیت کوین با ارزش بازار 669.7 میلیارد دلاری خود هنوز در مرحله نوجوانی است. با این حال، این همچنین نشان دهنده فضای بیشتری برای رشد نمایی است.

بنابراین، اثر تغییردهنده ETF های طلا بر دارایی اساسی آنها، پیش نمایشی وسوسه انگیز از آنچه می تواند برای بیت کوین وجود داشته باشد، ارائه می دهد. در حالی که با توجه به تفاوتها و ریسکهای ذاتی بین این دو دارایی باید احتیاط کرد، مسیر موفقیتآمیز ETF طلا نشان میدهد که بیتکوین میتواند در آستانه عصر جدیدی از سرمایهگذاری، نقدینگی و ارزشگذاری باشد.

هالوینگ ایکس فاکتور

افزودن یک لایه پیچیدگی، رویداد قریب الوقوع نصف شدن بیت کوین است. با کاهش عرضه بیت کوین جدید، افزایش تقاضای ناشی از ETF می تواند قیمت ها را سر به فلک بکشد. اما اگر این تقاضا عمدتاً برای بیت کوین کاغذی باشد، پیامدهای آن برای بازار واقعی و فیزیکی بیت کوین می تواند بی سابقه و غیرقابل پیش بینی باشد.

در حالی که تایید بالقوه ETF های بیت کوین درها را برای سرمایه گذاری نهادی متحول کننده باز می کند، نگرانی های مشروعی را نیز ایجاد می کند.

ظهور «بیتکوین کاغذی» میتواند کنترل بازار بیتکوین را از بازیگران فردی و غیرمتمرکز به نهادهای مالی متمرکزتر تغییر دهد.

همانطور که در این مقطع حساس ایستاده ایم، یک چیز مطمئن است: تصمیمات اتخاذ شده امروز تأثیر گسترده ای بر چشم انداز فردای بیت کوین خواهد داشت.

بنابراین، در حالی که ممکن است از دستاوردهای کوتاه مدت لذت ببریم، باید مراقب پیامدهای بلندمدت آن باشیم. به هر حال، در تلاش برای مشروعیت و پذیرش، بیت کوین نباید روح خود را از دست بدهد.

منبع: https://cryptoslate.com/op-ed-could-a-spot-bitcoin-etf-lead-to-paper-bitcoin-controlling-the-market/